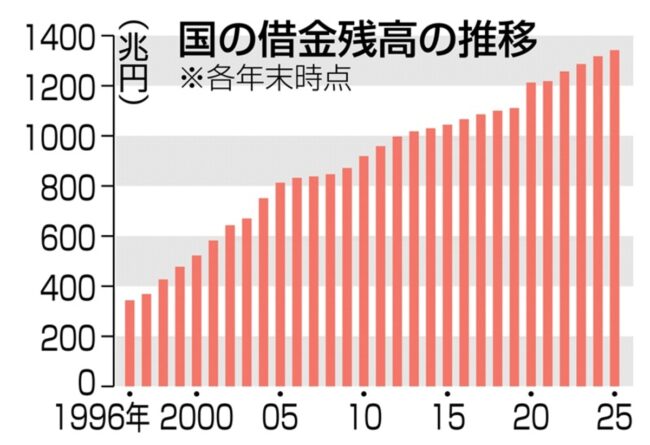

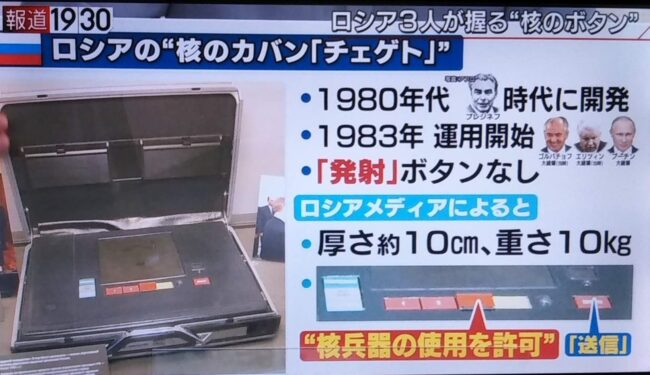

日本は「核のボタン」を持っています! 「国の借金」は過去最大の1342兆円、25年末時点「国債依存」の構図強まる

財務省は10日、国債と借入金、政府短期証券を合計した、いわゆる「国の借金」が2025年12月末時点で1342兆1720億円だったと発表した。

24年12月末から24兆5355億円増え、過去最大となった。予算の財源不足を埋める「新規国債の発行」で残高が膨らんだ。

高齢化や物価高対応など歳出圧力が高まるなか、財源を多額の国債に依存する構図が続く。

税収で返済する必要がある普通国債の発行残高は1094兆4874億円と、24年12月末から23兆4827億円増えた。

「普通国債」のほか財投債などを含めた国債は1197兆6396億円だった。

一時的な資金繰りのための「政府短期証券は100兆3996億円」、金融機関などからの借入金は44兆1328億円だった。

2026年度の新規国債発行額は29兆5840億円と、25年度当初の28兆6471億円を上回る計画だ。

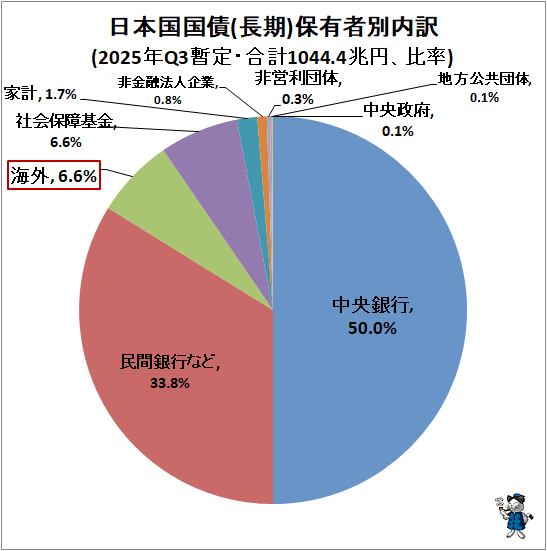

「食料品の消費税率2年間ゼロ」を掲げる高市早苗首相の政策への警戒感から「長期金利」は上昇している。

巨額の国債を抱えるなか金利が上がれば、政府が負担する利払い費は一段と膨張し、将来世代への負担が重くなる。

木原稔官房長官は9日の記者会見で、債務残高の国内総生産(GDP)比を安定的に引き下げることで「財政の持続可能性を実現し、マーケットからの信認を確保していく」と述べた。

2026年2月10日 17:46 日本経済新聞

お金を刷って返済しないのは、それが急激なインフレを引き起こし、通貨(円)の信用を失墜させるためです。

- 激しいインフレの誘発: 無制限にお金を刷って返済に充てると、市場の貨幣量が増えすぎて貨幣価値が暴落し、ハイパーインフレ(物価の猛烈な上昇)を招くリスクが高いです。

- 円の信用失墜: 通貨の価値が下がれば、日本円は国際的な信用を失い、輸入価格の高騰により円の購買力が著しく低下します。

- 財政法の制限: 日本では原則として、日本銀行が国債を直接引き受ける(お金を刷って政府に渡す)ことは財政法で禁止されています。

- 世界の政府債務合計: 約111兆米ドル

- 米中両国で世界シェアの51.8%を占める

- 米国債の規模: 38兆ドル(約5940兆円)超

- 日本国債の残高: 2025年度末時点で1129兆円(約7〜8兆ドル規模)

- 新興国債券: 2025年の発行額が過去最高を記録

- アメリカ ($38T+):世界最大の債務国。国債発行額は38兆ドルを突破。

- 中国 ($18-26T):2位の債務国。政府の借金が急増している。

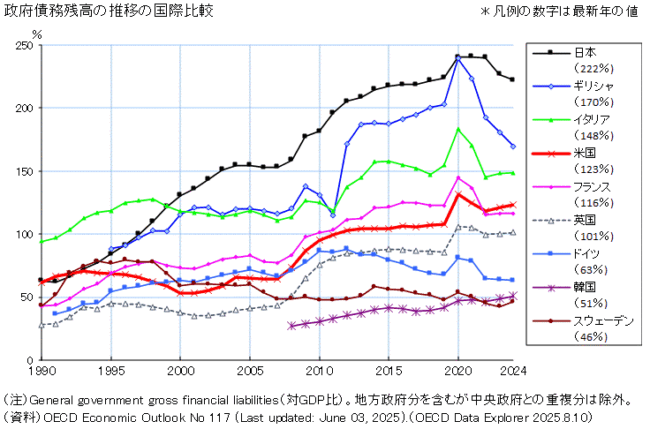

- 日本 ($\sim$10T): 3位。政府債務は2025年度末に約1129兆円(約10兆ドル超)に達する見込み。対GDP比の債務比率は世界2位の高水準。

- 欧州: 世界全体の政府債務の21%を占める。フランス、イギリス、ドイツ、イタリアが主要。

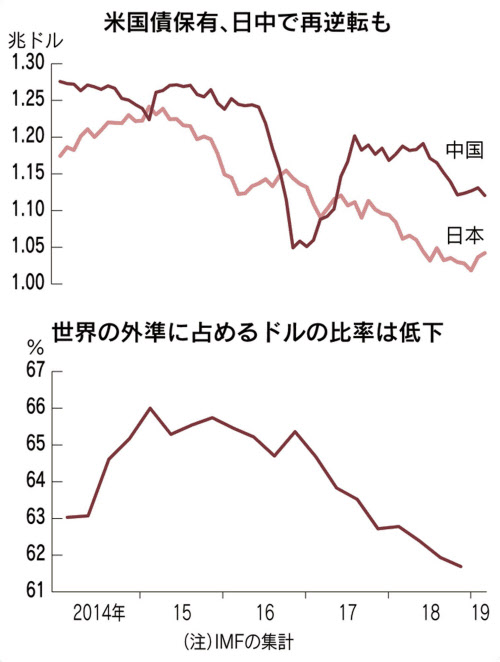

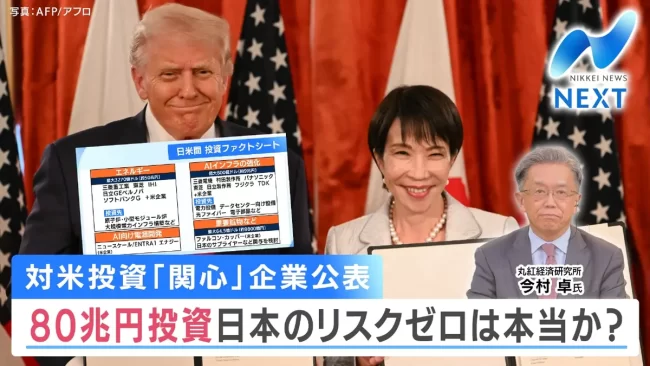

「米国国債」を日本が売るとどうなるのか?

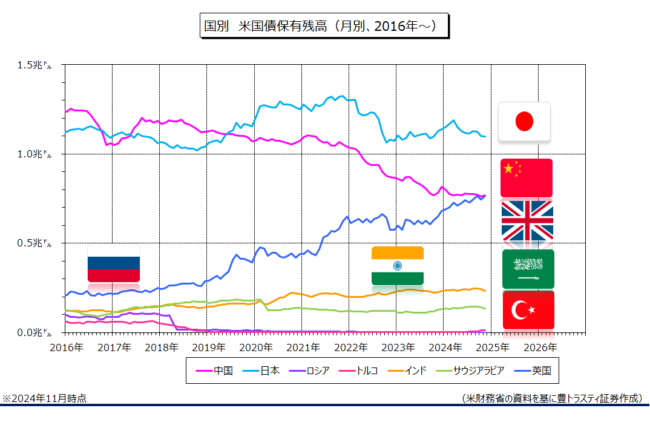

日本が米国債を大量に売却すると、「米国債価格の急落」と「米国内の金利上昇」を招き、米経済へ大打撃を与える「金融の核兵器」となり得る大きな影響があります。

- 米国債の価格下落と金利上昇: 大量売却により債券価格が下がり、利回り(金利)が上昇します。これにより米国の住宅ローンや企業融資の負担が増え、景気冷え込みに繋がります。

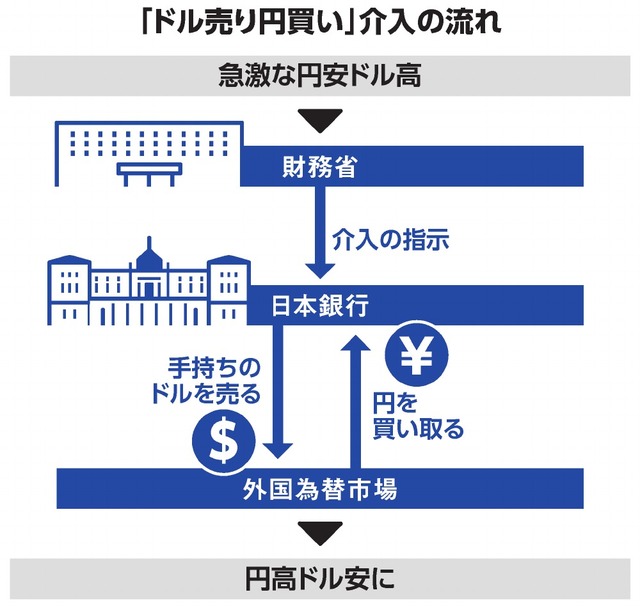

- ドル安・円高の加速: 売却によって得たドルを円に換える動き(ドル売り円買い)が出ると、円高が急進する要因となります。

- 国際金融市場の混乱: 世界最大級の保有国である日本が動くことで、信用不安が広がり、株価や為替が乱高下する恐れがあります。

- 日本側の損失: 米国債の価格下落は、日本が保有する国債の価値も下げるため、含み損が拡大する可能性があります。

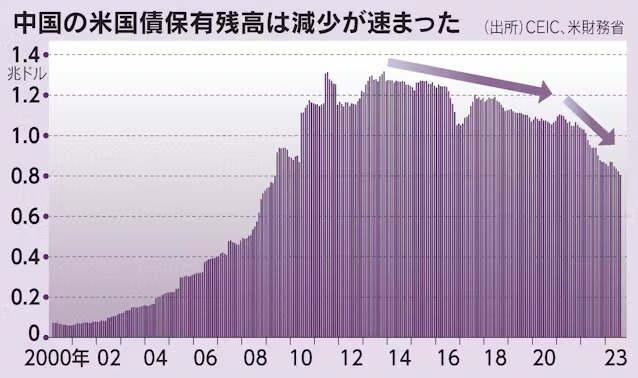

- 米国の金利上昇と経済への悪影響:中国は世界有数の米国債保有国(2025年時点で約7000億ドル〜1兆ドル規模)であり、一斉に売却すれば米国債価格が急落し、その利回りが急上昇します。これにより、アメリカの政府債務の利払い負担が増大するほか、住宅ローン金利や自動車ローン金利、企業借り入れコストが上昇し、経済成長を阻害する要因となります。

- ドルへの信頼低下とドル安:米国の最大かつ安全な資産とされる米国債の急落は、国際通貨としてのドルの信頼性を揺るがし、ドル安(為替市場でのドル売り)を誘発する可能性があります。

- 米中デカップリングの加速:金融分野での「武器」として米国債が使われることで、米中両国の経済分離(デカップリング)が加速し、金融冷戦とも呼ぶべき事態に発展しかねません。

- 中国への跳ね返りリスク:米国債の大量売却で得た多額のドルを人民元に換算する場合、急激な元高を招き、中国自身の輸出産業に打撃を与えるリスクもあります。

- 長期金利の急上昇(国債価格暴落): 国債が売られると金利が急上昇し、政府の資金調達コストが増加、財政負担が激増します。

- 銀行・金融機関の経営危機: 中国の銀行は大量の国債を保有しているため、国債価格の暴落は銀行の資産価値を大きく減らし、銀行の経営危機、さらには預金者による取り付け騒ぎを引き起こすリスクがあります。

- デフレ・不況の深化: 不動産バブル崩壊後のデフレ環境下で金利が上昇すれば、企業は借り入れができず、設備投資や雇用を停止。消費も大幅に冷え込み、長期間の不況(「失われた30年」以上の深刻さとも言われる)に陥る可能性があります。

- 人民元安の加速: 資金が中国から流出し、元高リスク(逆の元安リスク)が高まる中で、通貨の信頼低下により強力な元安が進む可能性があります。

- 世界的な金融市場の連鎖反応: 中国の金融危機は国際的な資金流出を招き、世界的な株価下落やリスク回避的な債券買い(リスクオン・オフ)を引き起こす可能性があります。

- 中国の対外需要減少(コモディティ価格下落): 中国は世界最大の資源消費国の一つであるため、経済停滞により資源・エネルギー需要が落ち込み、チリやオーストラリア、南アフリカなどの資源輸出国が深刻な経済打撃を受けます。

- 日本企業への打撃: 中国の景気悪化により、中国に輸出品を持つ日本企業や、関連産業の業績が悪化します。また、元安が進むと、日本への外国人観光客(中国人)の購買力が低下し、インバウンド需要も減少します。

- 過剰な債務と利回り低下のジレンマ: 中国は景気対策として国債発行を増やし続けており、一方で利回りが世界最低水準まで低下(国債市場の過熱)するという矛盾した状況にあります。

- 「隠れ債務」の懸念: 地方政府が抱える隠れ債務が1,000兆円規模とも言われており、これが処理できない場合、政府全体の信用力が問われることになります。

- 資本移動の制限: 中国は資本規制をしているため、危機が起きてもすぐには大量資金が流出しないとも言われますが、逆にそれが市場のパニックを高める可能性もあります。

世界的な金融危機と、米中日三カ国間の「相互確証破壊(経済的自滅)」を招く可能性が高いです。

- 米国債の価格急落・金利急騰: 日本は最大(約1.1兆ドル以上)の米国債保有国です。日本が大量売却すれば、米国債の価格は暴落し、米国の長期金利(利回り)が爆発的に上昇します。

- 世界的な株・債券の連鎖安: 米国債は世界中の金融資産の「安全基準」です。その価格が急落すると、世界中の金融機関が含み損を抱え、リスク回避の動きが強まり、株価が世界的に暴落します。

- ドル暴落・円急騰: 米国債からの資金逃避により、米ドルが急激に売られます。日本が売却した円が円高を引き起こし、日本企業(特に輸出産業)に大打撃を与えます。

- アメリカ:

- 財政危機: 金利急騰により、アメリカ政府は莫大な利払い費を負担することになります。

- 深刻なリセッション: 住宅ローン金利や企業債務のコストが跳ね上がり、経済活動が急速に冷え込みます。

- 中国:

- 資産の目減り: 米国債を売却する際、市場価格が暴落しているため、大幅な損失(ディスカウント)を負います。

- 対米輸出の崩壊: ドル暴落(人民元高)と米国の購買力低下により、対米輸出がほぼ不可能です。

- 日本:

- 大幅な保有資産の評価損: 日本が保有する1兆ドル以上の米国債の価格が下がり、巨大な損失を抱えます。

- 超円高の副作用: 輸出企業の収益が極端に悪化し、日本経済も不況に陥るリスクがあります。

- 日本(米国債売却): アメリカの財政に大打撃を与えることができますが、日本自身が保有する「ドル資産」の価値が暴落するため、自身も大損害を被ります。

- アメリカ(中国資産売却/凍結): 中国の対外資産を切り崩すことができますが、ドルに対する国際的信用が崩壊し、「ドル基軸通貨体制」が終わりを迎えるリスクがあります。

「世界の国との外交カード」は、以下のポイントです。

1、防衛協力、「防衛省のトップ」は私です。

2、経済協力、「日本銀行」と「日本企業」の決定権は私にあります。

3、政治交渉、私は「キャリア官僚のトップ」であり、「首相専用裏番頭」なので、いくらでも自由に裏から交渉できます。

つまり、世界のどの国でも私が一言言えば、「イエスしか言えない権限と資産」を持っているので、「中国の習近平以外」は全て私のお友達で仲良しです。

ただ、「スパイが多い韓国」は、防衛上と経済的に何度も「裏と表の2回嘘をつく奴ら」なので、いずれ日本にいる「韓国人」も「中国人」を「国外追放」にするための対策を命令済みだし、「中国と韓国と手を組んでいる日本人」も処分する予定です。